MREL-vaatimus

EU:n kriisinratkaisukehikon yhtenä keskeisenä tavoitteena on sijoittajavastuun toteuttaminen. MREL-vaatimuksella (Minimum Requirement for own funds and Eligible Liabilities) on keskeinen rooli tämän tavoitteen saavuttamisessa, sillä sen asettamisella varmistetaan, että laitoksella on riittävä määrä omia varoja ja alentamiskelpoisia velkoja bail-in-välineen tehokkaaseen toteuttamiseen.

Mitkä ovat MREL-vaatimuksen osa-alueet ja laskentaperusteet?

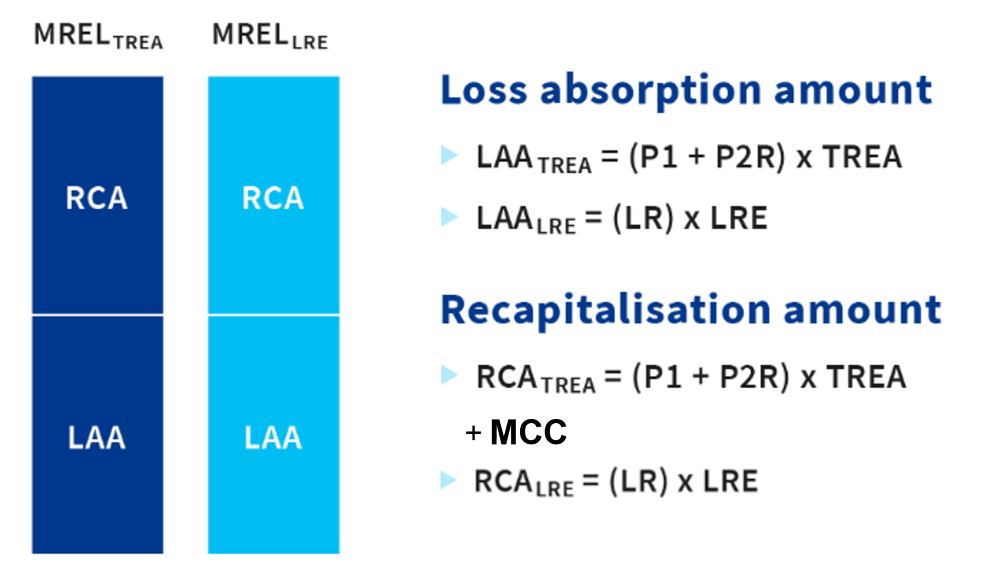

MREL-vaatimus koostuu tappion kattamiseen tarvittavasta määrästä (Loss Absorption Amount, LAA) ja pääomapohjan vahvistamiseen tarvittavasta määrästä (Recapitalisation Amount, RCA). Pääomapohjan vahvistamiseen tarvittava määrä sisältää myös nk. markkinaluottamuslisän (Market Confidence Charge, MCC).

MREL-vaatimuksen laskentaperusteet (mittarit)

MREL-vaatimus ilmaistaan kahdella tavalla: sekä kokonaisriskiin pohjautuvana (Total Risk Exposure Amount, TREA) että vähimmäisomavaraisuusasteen laskennassa käytettävien varojen määrään (Leverage Ration Exposure, LRE) pohjautuvana vaatimuksena.

MREL-vaatimus asetetaan kummallekin mittarille – molemmat vaatimukset ovat voimassa samanaikaisesti.

MREL-vaatimuksen tason määrittämisessä oletustasona on, että vaatimus on ryhmän tai laitoksen minimivakavaraisuusvaatimuksen yhteismäärä kerrottuna kahdella.

Kuva: MREL-vaatimuksen osa-alueet

LAA (Loss Absorption Amount) – katettavien tappioiden määrä; RCA (Recapitalisation Amount) – pääomapohjan vahvistamiseen tarvittava määrä; P1, Pilari 1 vähimmäispääomavaatimus; P2R, Pilari 2 lisävaade (pankkikohtainen); MCC (Market Confidence Charge) – markkinaluottamuslisä; TREA (Total Risk Exposure Amount) – kokonaisriskiin perustuva altistuma; LRE (Leverage Ratio Exposure) – vähimmäisomavaraisuusasteen laskennassa käytettävä varojen määrä; LR (Leverage Ratio Requirement) – vähimmäisomavaraisuusvaatimus

Mitkä erät kelpaavat MREL-vaatimuksen kattamiseen?

Laitokset voivat täyttää MREL-vaatimuksensa ydinpääomalla, muilla omien varojen instrumenteilla, heikomman etuoikeusaseman veloilla (ns. Senior Non-Preferred -velat) ja tavanomaisilla vakuudettomilla senior-veloilla.

On huomattava, että kaikki alentamiskelpoiset velat eivät käy MREL-vaatimuksen kattamiseen vaan MREL-kelpoisten erien kriteerit ovat tiukemmat sisältäen muun muassa velkojen luonteeseen ja juoksuajan (maturiteetti) vähimmäispituuteen liittyviä vaatimuksia.

Syynä MREL-velkojen tiukemmille edellytyksille on se, että vaikka kriisinratkaisuhetkellä bail-in-välinettä voi kohdistaa myös lyhyemmän maturiteetin velkoihin, lyhytaikaiset velat voivat erääntyä pankin kriisiytymisen aikana tai velkoihin liittyvät varat voivat olla sijoittajien välittömästi nostettavissa/eräännytettävissä. Siten MREL-vaatimuksella pyritään varmistamaan, että laitoksella on alentamiskelpoisia velkoja myös kriisihallintoon asettamishetkellä.

MREL-kelpoisen velan ulkopuolelle jäävät korvattavat talletukset sekä ei-korvattavat, mutta etuoikeutetut talletukset. Käytännössä MREL-kelpoisten velkojen tiukkojen kriteerien vuoksi ulkopuolelle jäävät myös useat muut velkatyypit, kuten muut kuin edellä mainitut talletukset sekä johdannaistyyppiset strukturoidut velkakirjat.

Mikä on subordinaatiovaatimus?

Subordinaatiovaatimus tarkoittaa sitä, että osan MREL-vaatimuksen kattavista velkainstrumenteista tulee olla etuoikeusjärjestykseltään huonompia (subordinoituja) velkoja kuin niin sanottu tavanomainen senior-velka. Tästä syystä suurimmille laitoksille asetetaan nykyisin MREL-vaatimuksen osana ns. subordinaatiovaatimus.

Vaatimus on täytettävä omilla varoilla tai etuoikeudeltaan huonommilla velkainstrumenteilla. Uuden sääntelyn myötä G-SII- ja Top-Tier- (tase >100mrd) -pankeille tulee automaattinen (”Pilari 1”) subordinaatiovaatimus, joka määräytyy seuraavasti:

G-SII pankit: max (18 % TREA + CBR; 6.75 % LRE)

Top-Tier pankit: max (13.5 % TREA + CBR; 5 % LRE) [27 % TREA-katto]

Pilari 1 -muotoinen subordinaatiovaatimus voi kriisinratkaisuviranomaisen päätöksellä (ns. fishing option) tulla myös muille pankeille, joiden taseet ovat alle 100mrd. Tällöin vaatimus lasketaan seuraavasti:

max (13.5 % TREA + CBR; 5 % LRE)

Myös muille kuin edellä mainituille pankeille voidaan tietyin edellytyksin asettaa subordinaatiovaatimus. Subordinaatiovaatimus määräytyy tällöin niin sanotun NCWO (No Creditor Worse Off) -arvion perusteella. Arvio pohjautuu siihen, joutuisiko velkoja kriisinratkaisutilanteessa huonompaan asemaan kuin konkurssissa.

Käytännössä tällainen tilanne voi syntyä, jos kriisinratkaisutilanteessa bail-in-välineen käytön ulkopuolelle jää joko suoraan lain nojalla tai viranomaisen päätöksellä samaan etuoikeusluokkaan kuuluvia velkoja. NCWO-riskiä arvioidaan SRB:n kehittämällä kvantitatiivisella excel-pohjaisella NCWO-työkalulla.

Pilari 1 -subordinaatiovaatimusta voidaan mukauttaa pankkikohtaisesti niin sanotulla pilari 2 -vaatimuksella, jossa perustasona on 8 % velkojen ja omien varojen kokonaismäärästä (TLOF). Subordinaatiovaatimusta ei kuitenkaan anneta TLOF-määräisenä, vaan se muunnetaan TREA- ja LRE-määräiseksi.

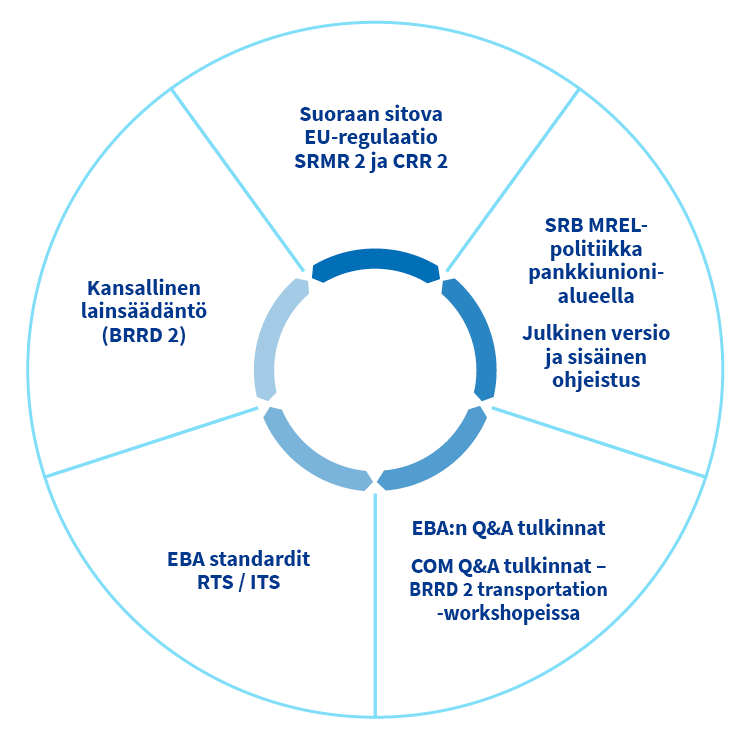

Mistä MREL-sääntelyn kokonaisuus muodostuu?

MREL-säädöskehikko on hyvin moniulotteinen kokonaisuus, jossa keskeisessä asemassa vaikuttavat pankkiunionialueella myös SRB:n linjaukset.

Kuva: MREL-vaatimuksen sääntely-ympäristö

MREL-vaatimuksen kannalta keskeiset taustasäädökset ovat kriisinratkaisulaki (ja erityisesti sen 8. luku), BRRD (ja erityisesti sen artiklat 45–45m) ja SRM-asetus (ja erityisesti sen artikla 12–12k).

Kriisinratkaisulaki ja edellä EU:n kriisinratkaisulainsäädännön täytäntöönpanoon liittyvät lait ja asetukset tulivat voimaan 1.1.2015 lukien, jonka jälkeen niitä on useaan otteeseen täydennetty ja muutettu.

SRB julkaisee linjauksiaan sen suorassa toimivallassa olevien luottolaitosten MREL-vaatimuksen asettamisessa noudatettavista periaatteista. Linjauksia sovelletaan lähtökohtaisesti kansallisten kriisinratkaisuviranomaisten toimivallassa oleviin luottolaitoksiin, jollei näistä nähdä perustelluksi poiketa esimerkiksi suhteellisuusperiaatteen näkökulmasta. Lisäksi SRB:lla on toimivalta tarvittaessa ohjeistaa kansallisia kriisinratkaisuviranomaisia myös niiden toimivallassa oleviin laitoksiin vaikuttavista kysymyksistä.

EBA:n kysymyksiä ja vastauksia -prosessissa (Single Rulebook Q&A) on annettu ja annetaan jatkuvasti tulkintoja myös kriisinratkaisusäännöksiin liittyvistä kysymyksistä. Lisäksi komissio on antanut omia Q&A-tulkintojaan direktiivien implementointivaiheeseen liittyen.